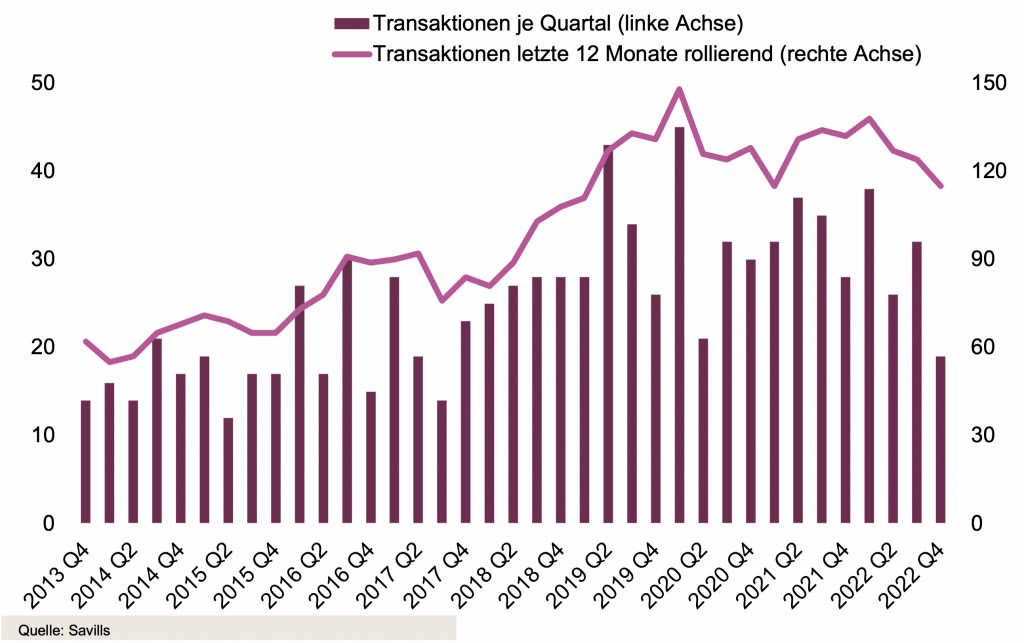

In Deutschland wurden im Jahr 2022 Gesundheitsimmobilien für etwa 2,3 Mrd. Euro gehandelt. Damit lag das Transaktionsvolumen um rund ein Drittel unter dem Ergebnis des Vorjahres. Das Fünf-Jahres-Mittel wurde um 13 % unterschritten. Max Eiting, Associate Director Operational Capital Markets – Healthcare bei Savills Germany, berichtet: „Am Markt für Gesundheitsimmobilien stehen die Herausforderungen im Zusammenhang mit der Inflation im Fokus. Einerseits sind die in der Regel indexierten Mietverträge im derzeitigen Umfeld besonders attraktiv für Investoren, andererseits stoßen viele Betreiber bereits jetzt an die Grenze ihrer Zahlungsfähigkeit. Dies macht Nachverhandlungen zwischen Betreibern und Eigentümern notwendig, an deren Ende oftmals eine Deckelung oder sogar temporäre Aussetzung der Indexierung steht. Im Gegenzug verpflichtet sich der Betreiber zum Beispiel dazu, seinen Pachtvertrag längerfristig zu verlängern. Neben solchen, oft schwierigen Verhandlungen sind auch Themen wie Personalmangel oder die weiterhin zu niedrigen Investitionskostensätze aktueller denn je. Zumindest bei Pflegeheimen werden die Transaktionsprozesse daher immer komplexer, was manche Investoren von einem Engagement in dem Markt abhält oder Prozesse stark verlangsamt. Aber auch die noch aktiven Investoren agieren zur Zeit sehr selektiv und haben ihre Ansprüche an Objekt- und Betreiberqualität erhöht. Viele angebotene Immobilien werden diesen Ansprüchen nicht gerecht, sodass Angebot und Nachfrage oft nicht zusammenpassen. Erschwerend kommt hinzu, dass es bei den Kaufpreisvorstellungen weiterhin große Differenzen zwischen Verkäufern und Bietern gibt. All dies erklärt die aktuell gedämpfte Transaktionsaktivität am Markt.“

Ärztehäuser in der Investorengunst gestiegen

Pflegeheime waren im vergangenen Jahr mit einem Transaktionsvolumen von rund 1,0 Mrd. Euro bzw. einem Volumenanteil von 43 % dennoch der umsatzstärkste Objekttyp am Investmentmarkt für Gesundheitsimmobilien. Auf dem zweiten Rang folgen Immobilien des betreuten Wohnens mit 585 Mio. Euro bzw. 25 % Volumenanteil. Den dritten Rang nehmen Ärztehäuser bzw. Medizinische Versorgungszentren mit einem Volumen von 397 Mio. Euro und einem Anteil von 17 % ein. Damit ist der Volumenanteil von Pflegeheimen gesunken. Zum Vergleich: Im Mittel der vorherigen fünf Jahre entfielen rund 60 % des Volumens auf Pflegeheime. Deutlich in der Investorengunst zugelegt haben hingegen Wohnanlagen des betreuten Wohnens und Ärztehäuser – im Durchschnitt der vorherigen fünf Jahre entfielen auf diese Objekttypen lediglich 16 % bzw. 7 % des Transaktionsvolumens.

„Investitionen in Pflegeheime stehen und fallen mit der Qualität des Betreibers. Angesichts der wirtschaftlichen Herausforderungen in der Pflegebranche rücken die Betreiber in den Fokus der Ankaufsprüfungen. Dies erfordert ein hohes Maß an Detailwissen, sodass sich der Pflegeheiminvestmentmarkt noch stärker zu einem Sektor für Spezialisten entwickelt. Aufgrund der zunehmenden Komplexität der Betreiber- und Objektauswahl suchen einige Investoren stattdessen verstärkt nach Objekten ohne ein solches Betreiberrisiko. Dies erklärt unter anderem, warum Ärztehäuser ein höheres Transaktionsvolumen verbuchen konnten als im Jahr zuvor.“

Matti Schenk, Associate Research bei Savills Germany

Weniger Projektentwicklungskäufe in der zweiten Jahreshälfte

Bedingt durch Transaktionen in der ersten Jahreshälfte entfielen im Jahr 2022 rund 23 % des Transaktionsvolumens auf Projektentwicklungskäufe. Dies ist der zweithöchste bislang erfasste Anteil und liegt nur einen Prozentpunkt unter dem Vorjahreswert. In der zweiten Jahreshälfte machten solche Transaktionen allerdings nur noch 6 % des Volumens aus. Dies spiegelt die veränderten Rahmenbedingen in Form höherer Bau- und Finanzierungskosten bei gleichzeitig gesunkener Zahlungsbereitschaft der Bieter wider, die Forward-Deals mittlerweile sehr herausfordernd machen. Eiting sagt: „Der Kauf projektierter und in Bau befindlicher Immobilien bleibt eine der wenigen Möglichkeiten, um an moderne und hochwertige Objekte zu gelangen, sodass Investoren prinzipiell zu solchen Transaktionen bereit sind, zumindest wenn das Projekt innerhalb von acht bis 12 Monaten fertiggestellt wird. Die Herausforderungen rund um Projektentwicklungen führen aber dazu, dass nur noch sehr selektiv Gebote abgeben werden und zudem erstklassige Betreiber vorausgesetzt werden. Das Haupthindernis für den erfolgreichen Verkauf solcher Core-Produkte bleiben aber die unterschiedlichen Preisvorstellungen von Verkäufern und Bietern.“

Immobilien-AGs fahren ihre Ankaufstätigkeit deutlich zurück

Der Investmentmarkt für Gesundheitsimmobilien wurde im vergangenen Jahr von inländischen Investoren geprägt, die für rund 60 % des Transaktionsvolumens verantwortlich zeichneten (2021: 76 %; Fünf-Jahres-Durchschnitt: 48 %). Auf den zweiten Rang kamen Käufer aus Frankreich mit einem Volumenanteil von 13 % und auf den dritten Rang Investoren aus Luxemburg (8 %). Hinsichtlich der Käufertypen zeichneten Offene Spezialfonds sowie sonstige Asset- und Fondsmanager zusammen für etwa 75 % des Transaktionsvolumens verantwortlich. Abgeschlagen auf den dritten Rang kamen Immobilien AGs/REITs mit Ankäufen für etwa 110 Mio. Euro, was etwa 5 % Volumenanteil entspricht. Damit war es ihr niedrigstes Ankaufsvolumen seit dem Jahr 2012. Im Jahr 2021 entfielen beispielsweise noch 1,6 Mrd. Euro bzw. rund 49 % des Volumens auf sie.

Ausblick 2023: Selektive Investoren und Value-add-Opportunitäten für Spezialisten

Savills geht davon aus, dass die meisten Investoren auch im Jahr 2023 sehr selektiv agieren. Grundsätzlich ist der Appetit nach deutschen Gesundheitsimmobilien weiterhin gegeben, was sich auch in den bislang vergleichsweise moderat gestiegenen Spitzenrenditen widerspiegelt. So stieg die Spitzenrendite für Pflegeheime im Jahresverlauf 2022 um 20 Basispunkte von 3,9 % auf 4,1 % an. Die Risiken auf Seiten der Betreiber dürften aber hoch bleiben, sodass Produkte, die den Ankaufskriterien der risikoaversen Investoren entsprechen, selten sind. Eiting kommentiert: „Wenn alle Parameter eines Objektes stimmen, akzeptieren manche Investoren Renditen, die nur leicht über dem Niveau vor Beginn der Zinswende liegen. Allerdings ist die Zahl solcher Objekte am Markt äußerst überschaubar und in der Breite des Marktes ist die Zahlungsbereitschaft stärker zurückgegangen.“ Angesichts der Herausforderungen am Nutzermarkt dürfte laut Savills im Jahr 2023 bei vielen Investoren das Asset-Management ihres Bestands in den Fokus rücken. Für Value-Add-Investoren dürften sich vermehrt Opportunitäten ergeben, etwa weil Finanzierungen von Eigentümern auslaufen oder manche Betreiber in finanzielle Schieflage geraten. Eiting sagt: „Um Wertsteigerungspotenziale bei Pflegeheimen zu heben, ist ein umfassendes Know-how und idealerweise eine Kooperation mit einem expansionsfreudigen Betreiber erforderlich. Solche Strategien dürften daher vornehmlich für Spezialisten mit einer langjährigen Erfahrung in Frage kommen. Risikoaverse Investoren dürften im Jahr 2023 derweil noch stärker auf betreutes Wohnen und Ärztehäuser setzen, um den gestiegenen Risiken im Pflegeheimsektor zu entgehen.“

Alle Daten und Fakten auch im Sawills aktuellen Market in Minutes: Gesundheitsimmobilienmarkt Deutschland